21世纪数据为王 商业银行应顺应大数据发展潮流

admin 2014-06-24 17:49:47

传统银行与非金融机构的合作,从侧面凸显出其在大数据时代的劣势。传统银行如何拥有、处理并加以合理运用大数据,在面临挑战的同时,也成为其业务拓展和产品创新的重大机遇。日前,中国银行国际金融研究所副所长宗良在做客《理论周刊》时指出,商业银行应顺应大数据发展潮流,转变观念,丰富数据来源渠道,有效占有和挖掘数据,抢占制高点。要树立大数据管理理念,丰富数据来源,加大非结构化数据收集力度,利用新技术,提升大数据的挖掘和分析能力,充分发挥数据的价值创造力。

记者:大数据的发展及利用在当今备受关注,大数据有哪些特点?

宗良:最早提出“大数据”概念的是麦肯锡公司。大数据因与互联网和信息行业的发展有机结合引起了人们的广泛关注。可以说,21世纪将是一个数据为王的时代。大数据将成为组织运行的基本要素,其战略意义甚至超过土地、人力、技术和资本。没有“大数据思维”就难以适应未来的竞争。大数据有以下几个特点:

一是数量大。在大数据时代,数据的生成速度快、数量大。传统的信息处理单位已不能满足现实需求,大数据时代的数据存储量往往以TB、YB甚至ZB来衡量(1ZB等于1万亿GB)。互联网金融的快速发展推动了大数据时代的到来,2013年工商银行的数据存储规模为300兆,而2011年“淘宝网”一周的数据存储量就达350兆。

二是多样性。数据多样性可分为格式多样性和来源多样性。格式多样性是指数据不再限于传统的结构化数据,而是文本、音频、视频、社交网络、微博、邮件等非结构化数据模式;多样性是指数据来源的渠道比以往大大拓宽,如来自电子商务、网络点击、社交网络、全球卫星定位系统等。

三是高速。大数据时代,数据的创建、处理和分析速度持续加快,数据的实时性特征越来越强,现实中将数据结合到业务流程和决策过程中的需求越来越高。

四是精确性。小数据时代,追求数据精确性是合理的,因为收集到的数据量有限,所以越精确越好。而大数据时代表现为海量、全量数据集,而不是样本数据的分析和使用,因而对数据的精确性要求降低。

记者:您是怎样看待大数据的发展前景的?

宗良:大数据具有比较广阔的发展前景,有几个趋势值得关注:

发展速度快,将迎来一个大数据浪潮。随着互联网特别是移动互联网的爆发式增长,全球数据量以几何级数增加。现在全世界新产生的数据量每年增加40%,每两年数据翻一番。2012年、2013年产生数据量总和是人类有历史以来到2011年产生数据量的总和,两年的数据量等于一万年的总和,这个数据规模为1.8ZB。IBM预测,2020年,全球数据总量会达到35ZB,是2000年之前总和的50倍、目前数据总量的8倍。

大数据可能带来新的技术变革,将催生一系列新的增长点。就像计算机和互联网一样,大数据很可能带来新一波的技术革命。宽带化、移动互联网、物联网、社交网络等催生大数据,大数据预示信息化发展进入新阶段,大数据是信息化新浪潮的结晶。为适应大数据的需求,光纤通信和移动通信加速宽带化。宽带还将带动光纤产业的发展等。鉴于大数据时代保护隐私的特殊性,各国将会有一系列关于数据隐私的标准和条例出台。

挖掘技术的发展将使得大数据的价值不断得到体现。大数据分析将出现一系列重大变革,对大数据的掌握程度可以转化为经济价值的提升。大数据作为一项重大的技术变革,其商业价值正逐渐得到体现。有机构预测,大数据应用将使美国零售业净利润增长60%,可使制造业的产品开发和组装成本降低50%。这说明大数据蕴含着巨大价值。

大数据将成为未来竞争的制高点。大数据发展之快,超出了人们的想象。2012年3月,美国政府发布了“大数据研究与开发计划”,并宣布先期投资超过2亿美元的资金,用于研发大数据关键技术,以抢占数据资源开发利用的制高点。2012年5月,联合国“全球脉动”计划发布了《大数据开发:机遇与挑战》报告,英国、德国、法国、日本、加拿大等发达国家积极响应。可见,大数据正在成为世界新的战略资源争夺的新的制高点,主要发达国家已把大数据的发展放到国家战略层面加以推动。中国应在这个新的领域取得较强的竞争力。

记者:大数据在金融业的运用如何?

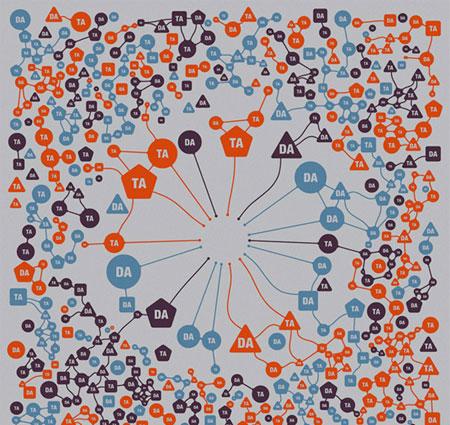

宗良:大数据在金融行业的应用将不断拓展。数据是一种资产。充分利用大数据,以信息、数据创造价值的理念已经被越来越广泛、越来越深入地认知和实践。金融业的客户行为分析、差异化营销、差别定价,以及产品设计、风险实时监测和预警等各领域都需要大数据的支持。尽管大数据在金融行业的应用还刚刚起步,但在金融业的战略转型过程中,大数据将发挥越来越重要的作用。比如,可用于提升客户洞察。商业银行可以外聘相关数据公司,帮助分析客户新的产品和服务需求,降低欺诈案件概率以及搜寻哪些客户有信用度降低的迹象。可挖掘消费数据的价值。商业银行可以基于消费者的信用卡交易记录,有针对性地给他们提供商家和餐馆优惠。商业银行的系统将会根据某次刷卡的时间、地点和消费者之前的购物、饮食习惯,为其进行推荐。一些全球信用卡组织也开始利用消费者的地理信息等数据进行营销。

记者:请您谈谈大数据发展给银行业带来哪些机遇和挑战?

宗良:先谈谈机遇。

在信息化时代,银行业应该不断研发新的信息技术手段,以客户需求和体验为导向,创新研发金融产品。正在兴起的大数据技术将与金融业务呈现快速融合的趋势,给未来金融业的发展带来重大机遇。

一是为“以客户为中心”的差别化服务提供支持。大数据既包括关注客户在金融机构行为,如商业银行的账务性交易数据,也关注客户的网络购物行为、网站浏览特征、社交网络信息。它为金融机构全方位分析客户行为习惯、产品偏好、风险特征提供了支持。

二是降低金融机构管理及运营成本。大数据可以有效整合分割的金融业务流程,以贷款为例,大数据平台可进行运算评估,当客户向银行贷款时,提供客户评级,提高客户贷款速度;款项贷出后,大数据平台又能进行有效地贷后管理,将整个业务链条整合,进而降低管理运营成本。

三是大数据可以为银行风险管理提供支持。大数据有利于银行的风险管理,对个人以及企业账户的实时监控。对于反洗钱、反欺诈以及账户的各种异常波动进行实时监察,能够做到在第一时间察觉风险的来临,并阻止犯罪的产生。同时大数据强调数据间的相关性而不仅是因果分析,可通过分析历史数据特征,实现风险预警。

而挑战方面包括:

一是凸显了银行数据的局限性。现有银行数据范围和数据与互联网平台、电商平台等相比存在一定局限,而且电商平台可能阻隔部分数据源。比如第三方支付是一道数据“防火墙”,它阻隔了银行与实际交易的联系,造成银行交易数据的流失,进一步对银行数据挖掘能力产生不利影响——对于用户在支付宝等第三方支付平台购物的相关数据,银行只能获取交易金额数据,第三方支付平台“截流”了如商户姓名、产品分类、每种产品停留时间等深层次信息。

二是对现有银行数据分析能力提出挑战。现有银行数据与互联网平台、电商平台相比存在明显差距,而且,随着互联网金融的发展,银行传统的数据获得方式可能会部分阻断。比如第三方支付,它阻隔了银行与实际交易的联系,造成银行交易数据的流失,对银行数据挖掘能力产生不利影响。

三是大数据推动金融业竞争格局的变革。信息技术进步和互联网技术的发展,使非金融机构更多地进入金融体系,并利用自身技术优势和监管制度的盲区竞争优势。传统金融机构由于组织架构和管理模式的原因,无法充分发挥自身潜力,在大数据竞争中处于相对不利的局面。

记者:在大数据背景下银行应如何应对上述挑战?

宗良:未来银行业务会逐步向线上转移,金融机构间的竞争也将在信息平台上展开。谁能第一时间掌握客户数据的动向,也就掌握了定价的主动权。商业银行应顺应大数据发展潮流,转变观念,丰富数据来源渠道,有效占有和挖掘数据,抢占制高点。

一是树立大数据管理理念。金融业竞争日趋激烈,实行精细化、集约化的管理是唯一出路。这就需要充分重视大数据的开发和利用。董事会和高管层要率先负起责任,把握好信息科技的特点和趋势,推行现代经营理念,着力打造“数据治行”的文化,倡导用数据说话,准确描述事实,反映逻辑理性,将海量数据转化为有价值的信息资源,让决策和管理更加有的放矢,更加贴近市场和客户的真实状况。

二是丰富数据来源,加大非结构化数据收集力度。商业银行要打破传统数据源的边界,通过更加丰富的渠道尽可能多地获取客户信息,并从中挖掘价值。要充分依托各种非结构化信息的技术,如借助眼球识别技术收集客户的网页浏览路径信息,对客户中心客户录音的语音分析识别,邮件、微博等非结构化文本信息的解析等。

三是利用新技术,提升大数据的挖掘和分析能力,充分发挥数据的价值创造力。银行业已经在以信用评级模型、客户和市场为代表的数据分析上积累了较多经验,具备向大数据挺进的基础。只有科学地对大数据进行分析和挖掘,优化运营渠道,提高风险评估的精确度,研究和预测市场营销和公关的效果,更多地了解客户的需求,生活及消费习惯,贴近客户的生活,才能在未来的银行业竞争中,更好地利用大数据的优势,取得竞争优势。

四是加强数据挖掘在互联网平台的应用。互联网金融获取数据的类型更具价值,不仅能够获取结构化、交易结果数据,还能获得大量非结构化、交易轨迹数据,它们不仅能反映交易结果,更能反映交易过程,要重视互联网平台的运用,通过微博等虚拟社交平台及时了解客户最新的需求,对现有产品进行及时调整,并向客户提供最新的服务。

五是加强专业人才培养。大数据应用对专业人才培养提出了较高要求。一个优秀的数据分析师,既需要有专业的数理统计知识,也要深入了解金融机构业务。目前金融机构在这方面的专业人才储备还有很大的缺口,亟待加强。

六是加强风险管理。一是加强自我监督和技术分享,推动数据安全标准的建设;二是加强与监管机构沟通合作;三是主动与客户在数据安全和数据使用方面沟通,提升客户安全意识;四是安全技术手段不断更新和升级,增强信息平台安全性。